Szkolenia: Magazyny energii, aukcje OZE, Fotowoltaika dla firm

Zapraszamy na szkolenia online poświęcone opłacalności farm fotowoltaicznych i udziałowi w aukcjach na 2021 r., fotowoltaice dla firm, a także magazynom energii dla fotowoltaiki

Opłacalność farm fotowoltaicznych: aukcje 2021 – szkolenie online – 1 czerwca

Szczegóły na stronie organizatora >>

Fotowoltaika dla firm – szkolenie online – 9 czerwca

Szczegóły na stronie organizatora >>

Magazyny energii dla fotowoltaiki – szkolenie online – 27 maj i 8 czerwca

Szczegóły na stronie organizatora >>

Pierwsze pięć miesięcy 2021 r. to bardzo ciekawy okres pod kontem tego, co dzieje się na rynku energii elektrycznej w Polsce. Do najistotniejszych czynników wpływających na kształtowanie się kluczowych trendów na rynku zaliczyć należy;

- przyjęcie przez Radę Ministrów 2.02.2021 r. PEP2040 tj. Polityka Energetyczna Polski do 2040 r. – dokument określający strategię kształtowania polskiej energetyki do 2040 r.

- historyczne poziomy cen na Towarowej Giełdzie Energii w Warszawie (TGE S.A.) dla rynku dnia następnego (RDN) – 344,1 PLN za 1 MWh – index TGeBASE 18.05.2021 r.

- historyczne poziomy cen na Towarowej Giełdzie Energii w Warszawie (TGE S.A.) dla rynku terminowego (OTF) – 353,1 PLN za 1 MWh – index BASE_Y-22 -14.05.2021 r.

- najwyższe ceny notowań uprawnień EUA do emisji CO2 – osiągnęły w maju 2021 r. poziom ponad 50 Euro/1 tonę CO2

Aby odnieść się do informacji płynących z rynku, zgodnie z którymi ceny energii czynnej dla firm w 2022 r. wzrosną o ponad 25 proc., najlepiej zrobimy, jeśli sami sprawdzimy prawdopodobieństwo takiego scenariusza i sami wykonamy prognozę cen energii dla 2022 r.

Otóż 99 procent firm kupuje energię czynną od spółek obrotu na okres zazwyczaj roku, czasami na 2 lub 3 lata po określonej cenie stałej lub zmiennej. Tylko niewielka część firm kupuje energię bezpośrednio do producentów w ramach umowy typy CPPA (corporate power purchase agreement).

Spółki obrotu nabywają energię poprzez zakupy (dane dla reprezentatywnego roku 2019):

1) Na giełdzie energii elektrycznej tj. Towarowej Giełdzie Energii S.A. w Warszawie – obroty w 2019 r. wyniosły 229 TWh,

2) W transakcjach pozagiełdowych OTC (over the counter) – obroty w 2019 r. wyniosły 19,4 TWh.

Na Towarowej Giełdzie Energii S.A kluczowymi rynkami dla energii elektrycznej są;

- rynek spot – tj. Rynek Dnia Następnego (RDN: obroty w 2019r.: 33,7 TWh) i rynek Dnia Bieżącego (RDB: obroty w 2019 r.: 0,17 TWh)

- rynek terminowy – tj.– Zorganizowana Platforma Obrotu (Organised Trading Facility OTF: obroty w 2019 r. wyniosły 195,0 TWh)

W naszych rozważaniach na temat tego, jak prognozować ceny energii dla firm na 2022 r., musimy określić, jak spółka obrotu buduje swój portfel zakupów energii elektrycznej i czy kupi energię drożej lub taniej niż budując portfel zakupu na rok poprzedni, czyli 2021 r. Jeżeli spółka obrotu kupi energię np. o 10 proc. drożej w roku n+1 niż roku n, to z dużym prawdopodobieństwem należy się spodziewać takiego samego wzrostu w roku n +1 dla firm.

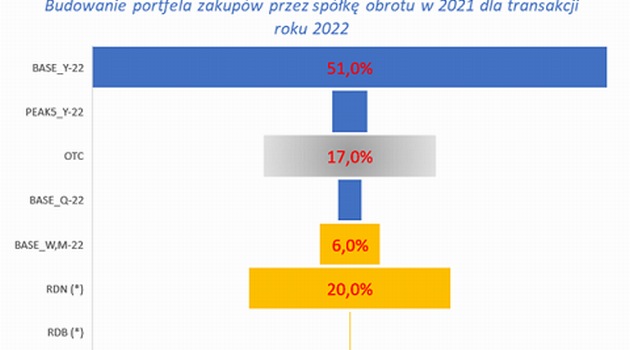

Poniżej przedstawiamy schemat budowy portfela zakupowego energii elektrycznej na 2022 r. przez spółkę obrotu w latach 2019-2021 r.

1) 55 proc. zakupów – na rynku terminowym kontrakty na Base_Y-22 – od maja 2019 r. oraz PEAK5_Y-22

2) 45 proc. zakupów na (transakcje realizowane w 2021 i 2022 r.):

a) rynku terminowym tzw. krótkim OTF – kontrakty na Base_M-22 (miesiąc), Base_W-22 (tydzień), Base_Q-22 (kwartał) – z jednym wyjątkiem Base_Q-1-22, którego kwotowania zaczynają się od drugiego kwartału roku poprzedniego, natomiast pozostałe kontrakty kwartalne będą kwotowane od września roku poprzedzającego,

b) na rynku spot głównie na RDN 99 proc. zakupów – jeden z bardziej znanych rynków z popularnym indeksem TGeBase oraz niewielka część na RDB,

c) na rynku OTC w transakcjach dwustronnych poza i w ramach grup kapitałowych.

Abyśmy mogli prognozować, po jakich cenach spółka obroty nabyła energię w powyższych 2 segmentach budowania portfela zakupów, będziemy musieli określać ceny nabycia energii dla tych segmentów.

- segment 2c- Rynek OTC – transakcje dwustronne – transakcje terminowe oraz w odniesieniu do rynku spot – 2022 – ceny odnoszone do TGeBase – prognoza obarczona dużym ryzykiem,

- segment 2b – Rynek Dnia Następnego – transakcje dla roku 2022 – ceny na bazie indeksu TGeBase – prognoza obarczona dużym ryzykiem,

- segment 2a – Rynek Terminowy krótki – Base_W-22, Base_M-22, Base_Q-22, ceny kształtowane w roku 2022 – prognoza obarczona dużym ryzykiem, kwotowania uzależnione od sytuacji na RDN w 2022 r.

- segment 1 – Rynek Terminowy długi na 2022 r. – kontrakty zawierane są od maja 2019 r. w związku z powyższym znając ceny; obroty oraz LPO, czyli liczbę pozycji otwartych, możemy dokładnie określić wolumen zakupów oraz średnioważoną cenę za 1 MWh energii elektrycznej w dostawach „base load” na 2022 r.

W segmencie rynku terminowego w długich pozycjach tj. BASE_Y-22 oraz PEAK5_Y-22 jesteśmy w stanie na bazie danych historycznych do kwietnia 2021 r. określić, po jakich cenach spółki obrotu kontraktowały zakupy w dostawach „base load”.

Skoro wiemy również, że w 55% z tych instrumentów jest budowany portfel zakupów, to z dużym prawdopodobieństwem możemy założyć, iż cena BASE_Y-22 określona w danym momencie będzie zbieżna z ceną całego portfela. Cenę narastająca BASE-Y-22 będziemy co miesiąc aktualizować aż do grudnia 2021 r. i w ten sposób będziemy zwiększać prawdopodobieństwo naszej prognozy.

Dla przykładu, na podstawie danych rzeczywisty na 30 kwietnia 2021 r. BASE_Y-22 narastająco (maj 2019 – kwiecień 2021 r.) wyniosła 265,00 PLN za 1 MWh, natomiast przy kwotowaniach na niniejszych kontraktach do końca 2021 r. po kursie powyżej 300,00 PLN za 1 MWh (co jest bardzo prawdopodobne) ostateczna cena nabycie kontraktów BASE_Y-22 będzie o ponad 25 % wyższa niż kontraktów BASE_Y-21.

Tak więc na tej podstawie, a także w oparciu o założenie, iż spółki obrotu uzupełnią swój portfel pozycji krótkich w 2022 r. po cenach 2021 r., możemy wnioskować, że cena energii czynnej dla firm na 2022 r. wzrośnie o ponad 25 proc.

O sposobach prognozowania cen energii czynnej na bazie danych giełdowych mówić będziemy na wszystkich trzech naszych szkoleniach, jak również odpowiemy na poniżej postawione pytania:

- czy magazyny energii opłaca się instalować w gospodarstwach domowych czy może wyłącznie w firmach?

- czy i jak inwestować w biznes fotowoltaiczny, jak liczyć jego opłacalność?

- jak opłacalne są farmy fotowoltaiczne dedykowane dla systemu aukcyjnego?

- jak opłacalne są fotowoltaiczne elektrownie dachowe produkujące energię na potrzeby własne firm?

Program szkolenia: Magazyny Energii dla fotowoltaiki (27 maja i 8 czerwca 2021 r.)

1. Rynek energii elektrycznej w Polsce.

2. Koszty energii czynnej koszty dystrybucji – prognozy dla odbiorców przemysłowych.

3. Magazyny energii dla prosumenta do 10 kWh pojemności.

4. Analiza przypadku prosument magazyn dla instalacja PV 5 kW mocy.

5. Magazyny energii dla firm – 300 kWh do 20 000 kWh pojemności.

6. Modele biznesowe dla firm tworzone na bazie magazynów energii.

7. Opłacalność magazynów energii i produkcji z PV – zużycie energii na potrzeby własne firmy.

8. Case Study – magazyn energii dobór dla grupy taryfowej C, zużycie 1000 MWh w roku i instalacja PV 300 kW mocy, zużycie energii w ciągu 1 zmiany produkcyjnej bez sobót i niedziel.

9. Podsumowanie i dyskusja.

Program szkolenia: Opłacalność farm fotowoltaicznych, ceny w aukcji 2021 (1 czerwca 2021 r.)

- Ceny energii w systemach aukcyjnych i na wolnym rynku,

- Nakłady CAPEX i koszty operacyjne OPEX w naziemnych farmach PV o mocy 1 MW,

- Określenie ceny energii w aukcji dla projektów o mocy do 1 MWp – warsztaty – obliczenia na bazie modelu finansowego – symulacje wariantów,

- Opłacalność projektów PV dla sprzedaży energii w formule PPA,

- Źródła finansowania farm fotowoltaicznych,

- Podsumowanie i dyskusja.

Program szkolenia: Fotowoltaika dla Firm – opłacalność (9 czerwca 2021 r.)

- Prawne aspekty budowy przemysłowych instalacji fotowoltaicznych,

- Techniczne rozwiązania projektowe dla dachowych przemysłowych instalacji PV,

- Nakłady CAPEX – całkowite koszty inwestycji oraz koszty eksploatacyjne OPEX,

- Koszty eksploatacyjne – OPEX,

- Koszty energii czynnej dla grup taryfowych B i C – prognozowanie,

- Koszty stałe i zmienne dystrybucji energii elektrycznej dla grup taryfowych B i C – prognozowanie,

- Podstawowe metody oceny opłacalności projektów fotowoltaicznych,

- Określenie opłacalności instalacji PV – produkcja energii na potrzeby własne o mocy 1 MWp – warsztaty obliczenia na bazie modelu finansowego – symulacje wariantów,

- Podsumowanie i dyskusja.

Prowadzący

Tomasz Falkowicz – Blisko związany z takimi branżami jak budownictwo, energetyka (OZE), handel hurtowy i detaliczny, przemysł obuwniczy, medyczny czy szkolnictwo wyższe. W działalności trenera wykorzystuje również doświadczenie zdobyte w przemyśle działając jako dyrektor i członek zarządu ds. finansowych przy budowaniu europejskiej pozycji m.in. OKNOPLAST-Kraków Sp. z o.o. czy EXCELLENT SA.

W branży energetycznej pracował m.in. jako dyrektor w Tauron Polska Energia SA. Inspiracje doradcze czerpie również z prac w radach nadzorczych firm z branży energetycznej m.in. EC Nowa SA czy Krakowski Holding Komunalny SA. Od ponad 10 lat związany z tematyką fotowoltaiki dedykowanej dla farm naziemnych jak i przemysłowych instalacji dachowych. Przeprowadził ponad 30 studium wykonalności i analiz opłacalności farm fotowoltaicznych.

Opcje promocyjne !!!

1) Uczestnicy wpłacający 100% kwoty inwestycji na 5 dni przed szkoleniem otrzymają 5% rabatu.

2) Dla 2 osób zgłoszonych przez jedną firmę – 5% rabatu – możliwość sumowania rabatu do 8%.

Zgłoszenia i zapytania należy kierować na adres:

mail: biuro@finansetf.pl

tel. (48) 601-518-079

artykuł sponsorowany